赖绍松 资深大律师

赖绍松 资深大律师赖绍松律师先后毕业于北京大学、清华大学,获法学学士、法学硕士、管理学硕士学位,系中共党员,现为北京市盈科律师事务所高级合伙人、资深律师,近30年办案经验,精通税法、房地产法、物权法、知识产权法、公司法及证券法等法律制度,谙熟诉讼程序及诉讼技巧,富有丰富的实战经验……[详细简介]

近日,《最高人民法院民二庭向社会公开征求意见稿》中,在“关于公司纠纷案件的审理”关于对赌协议的效力表述,应该是最高法第一次有文字表明其态度(尽管是征求意见稿,相关内容附后),而这个态度也是自对赌协议第一案甘肃世恒与海富投资案后,对江苏华工与扬州锻压机床股权回购案的肯定:并非所有与目标公司的对赌无效。

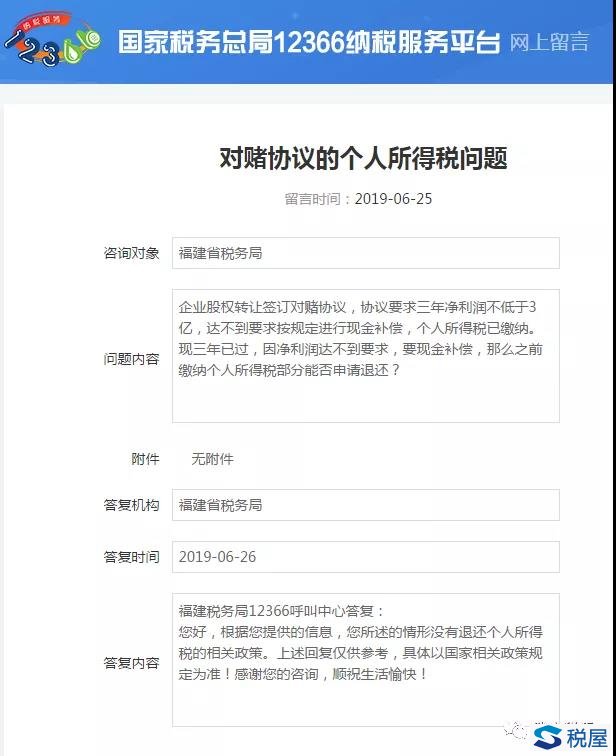

目前,关于对赌协议,国家层面的税收政策并未跟进,各地的处理态度不一,著名的琼地税函〔2014〕198号仅是对企业所得税不完整的处理。近日,福建税务关于对赌失败能否退还个人所得税的答复引起不小的议论,这个在王骏老师文章《看到胡建的这个解答我吓坏了》的跟帖中可以看出。其实道理大多数人都会同意:在反向对赌中后续获得的收入,67号公告明确需要征税;而对赌失败,需要补偿的部分,转让方并未得到预期的收益,但已经按照预期收入缴纳了个人所得税,按照对等原则,就应该退税。且与企业不一样的是,企业后续的利润可以弥补前期的亏损,自然人就没此制度,导致对赌失败而发生的补偿将是永久性的损失,无法得到弥补。但不退税真的不能怪福建,因为真的没退税依据!

对赌协议问题确实复杂,有与目标公司股东的对赌,也有与目标公司的对赌,或同时对赌;作出补偿承诺的一般是股权或资产出售方,也有第三方,如斯太尔对赌协议征税案;补偿一般是向目标公司股东补偿,也有向目标公司补偿,如冯小刚与华谊兄弟;对赌一般是为了保障业绩,也有的实际是为了融资而最后要求回购股权。

但司法有明确的处理了,税收政策也应该跟进,让税企双方减少争议,个人所得税不妨先走一步,可以对司法认可的、规范的对赌形式作出相应的税务处理。如何处理?关键是将前期的股权转让与后续的对赌看成是一个交易中的两个步骤还是两个不同交易。我认为是一个交易。在个人所得税的处理上,“预缴+清算”是一种可行的方式。修改目前的股权转让纳税义务发生时间,在发生股权转让时暂不纳税,先按预期的股权转让收入预缴个人所得税,待对赌协议完成后再行清算,多退少补。

附:(一)关于“对赌协议”的效力

实践中所称的“对赌协议”,是指在股权性融资协议中包含了股权回购或者现金补偿等对未来不确定事项进行交易安排的协议。从签约主体的角度看,有投资方与目标公司的股东或者实际控制人“对赌”,投资方与目标公司“对赌”,投资方与目标公司的股东和目标公司“对赌”等形式。人民法院在审理此类案件时,既要坚持鼓励投资方对实体企业特别是科技创新企业投资原则,从而在一定程度上缓解企业融资难问题;又要贯彻资本维持原则和保护债权人合法权益原则,平衡投资方、公司股东、公司以及公司债权人之间的利益。对于投资方与股东或者实际控制人签订的“对赌协议”的效力,实践中并无争议。有争议的是投资方与目标公司(有时包括与目标公司的股东)签订的“对赌协议”的效力,对此,应当把握如下处理规则:

6.【与目标公司对赌】所谓与目标公司对赌,指的是投资方与目标公司(有时包括目标公司的股东)签订的协议约定,当目标公司在约定期限内未能实现双方预设的目标时,由目标公司按照事先约定的方式回购投资方的股权或者向投资方承担现金补偿义务,或者约定由目标公司的原股东(在投资方入股目标公司后,也可能仍然是股东,也可能不是)向目标公司承担现金补偿义务。如该协议不存在其他影响合同效力的事由的,应认定有效。在对赌失败的情形,关于由目标公司的原股东向目标公司承担现金补偿义务的约定,不存在履行的法律障碍,投资方请求履行的,应予支持。但关于由目标公司回购投资方的股权或者向投资方承担现金补偿义务的约定,投资方请求履行的,能否判决强制履行,则要看是否符合《公司法》关于股份回购或者盈利分配等强制性规定。符合强制性规定的,应予支持。不符合强制性规定,存在法律上不能履行的情形的,则应当根据《合同法》第一百一十条的规定,驳回投资方请求履行上述约定的诉讼请求。例如,投资方请求目标公司收购其股权的,而目标公司一旦履行该义务,就会违反《公司法》第七十四条和第一百四十二条的规定。要不违反《公司法》的上述强制性规定,目标公司就必须履行减少公司注册资本的义务。因此,在目标公司没有履行减资义务的情况下,对投资方有关目标公司收购其股权的请求,就不应予以支持。又如,根据《公司法》第一百六十六条第四款的规定,公司只有在弥补亏损和提取公积金后仍有利润的情况下才能进行分配。投资方请求目标公司承担现金补偿义务的,由于投资方已经是目标公司的股东,如无其他法律关系如借款,只能请求公司分配利润。因此,人民法院应当查明目标公司是否有可以分配的利润。只有在目标公司有可以分配的利润的情况下,投资方的诉讼请求才能得到全部或者部分支持。否则,对投资方请求目标公司向其承担现金补偿义务的,不应予以支持。