赖绍松 资深大律师

赖绍松 资深大律师赖绍松律师先后毕业于北京大学、清华大学,获法学学士、法学硕士、管理学硕士学位,系中共党员,现为北京市盈科律师事务所高级合伙人、资深律师,近30年办案经验,精通税法、房地产法、物权法、知识产权法、公司法及证券法等法律制度,谙熟诉讼程序及诉讼技巧,富有丰富的实战经验……[详细简介]

案例一、自然人合伙人年末如何申报缴纳经营所得个人所得税?

A合伙企业有四个合伙人,分别是自然人甲、乙、丙、丁,都是执行合伙事务的合伙人,每个合伙人平时在合伙企业分别领取了6万元、7万元、5万元、5万元工资(都是年数字),年末A合伙企业会计利润30万元。合伙协议约定平均分配合伙利润,无其他调整事项。

补充资料:合伙人实际出资比例为40%、20%、20%、20%.A合伙企业2019年1-12月收入总额1820.87万元,成本费用1790.87万元元,且均无综合所得。

另外,甲购买了一款符合条件的商业健康保险,全年共计支付保费2600元;丁4岁的女儿正在上幼儿园。

(一)确定经营所得法定申报主体

合伙企业的个人合伙人取得来源于境内注册的合伙企业生产、经营的所得,纳税义务人是自然人合伙人,法定申报主体是自然人合伙人。

合伙企业有两个或者两个以上自然人合伙人的,应分别填写《个人所得税经营所得纳税申报表(A表)》进行纳税申报。

A合伙企业甲、乙、丙、丁合伙人应分别填报A表。以甲为例:

图示1:

注:在申报渠道之一“自然人税收管理系统”(ITS)中,在大厅(局端)进行申报时,当选择办理事项为“经营所得个人所得税月(季)度申报”时,纳税人类型就锁定在“自然人”,纳税人识别号(统一社会信用代码)只能填写甲合伙人的“纳税人识别号(一般为身份证号码)”(区别于A合伙企业的纳税人识别号),才可从金三核心征管获取到甲的基础信息、征收方式等,然后进行纳税申报。

(二)税款的计算

第一步:计算A合伙企业生产经营活动的应纳税所得额。

应纳税所得额=收入总额-成本费用-损失=1820.87-1790.87+(6+7+5+5)=53万元,或者应纳税所得额=30+(6+7+5+5)=53万元。

注:甲、乙、丙、丁合伙人的工资薪金支出23万元不得税前扣除。

第二步:计算甲、乙、丙、丁来源于A合伙企业生产经营活动的经营所得。

根据《中华人民共和国合伙企业法》的相关规定,合伙企业的利润分配、亏损分担,按照合伙协议的约定办理;合伙协议未约定或者约定不明确的,由合伙人协商决定;协商不成的,由合伙人按照实缴出资比例分配、分担;无法确定出资比例的,由合伙人平均分配、分担。本案例中合伙协议约定平均分配合伙利润,即甲、乙、丙、丁按照25%的比例分配A合伙企业利润。

依题意,甲、乙、丙、丁实际出资比例为40%、20%、20%、20%,现在要按照协议平均分配利润,则需要主管税务机关(一般在申报征收岗)对投资者分配比例进行维护。

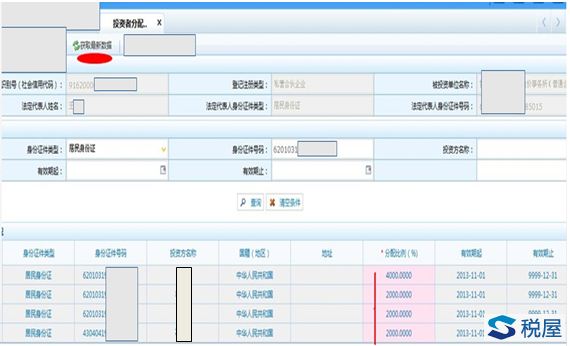

图示2:

注:输入A合伙企业的纳税人识别号,点击“获取最新数据”,则系统带出甲、乙、丙、丁实际的出资比例40%:20%:20%:20%.然后修改投资比例为分配比例(均为25%)(重新获取会重置为系统数据)。

那么,甲、乙、丙、丁各来源于合伙企业的经营所得=53*25%=13.25万元;

第三步:计算甲、乙、丙、丁个人经营所得的应纳税所得额。

均无综合所得,所以,甲、乙、丙、丁各自的应纳税所得额=13.25-6(减除费用)=7.25万元。

第四步,查找适用税率,计算应纳税额。

以甲为例,2019年应纳税额=应纳税所得额×适用税率-速算扣除数=7.25*10%-0.15=0.575万元。

(三)填表申报

1.申报渠道:甲、乙、丙、丁可以在局端(即办税服务大厅)申报,也可以通过Web端(即电子税务局自然人办税服务平台)进行申报,还可以在扣缴客户端,由A合伙企业代理经营所得A表申报。

2.申报期限:甲、乙、丙、丁应当在月度或者季度终了后十五日内,分别适用《个人所得税经营所得纳税申报表(A表)》办理预缴纳税申报。

3.填表:以甲为例:

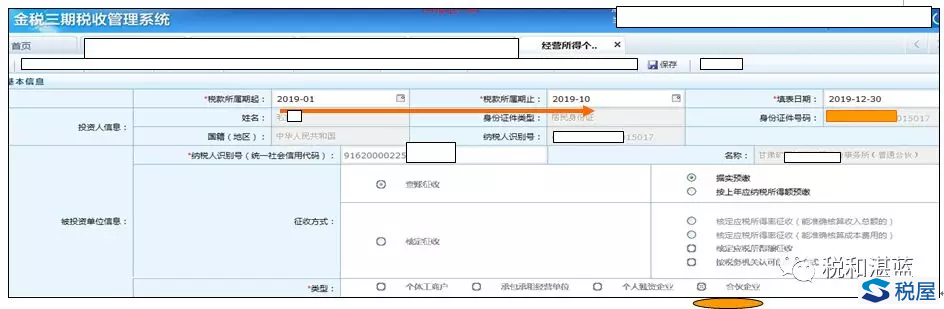

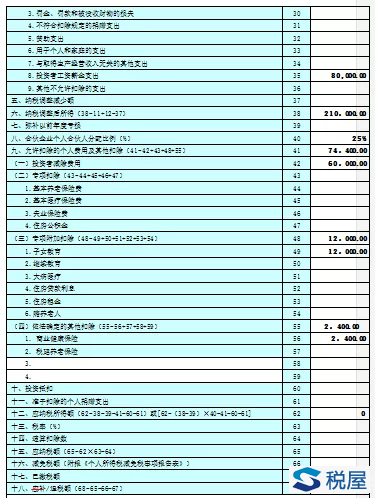

图示3:

《个人所得税经营所得纳税申报表(A表)》

案例二、合伙企业年度中间有合伙人退伙如何申报缴纳经营所得个人所得税?

A合伙企业成立于2018年6月,有四个合伙人,分别是自然人甲、乙、丙、丁,都是执行合伙事务的合伙人,每个合伙人平时在合伙企业分别领取了6万元、7万元、5万元、5万元工资(其中,属于1-10月份8万元),年末A合伙企业会计利润30万元。合伙协议约定平均分配合伙利润,无其他调整事项。

补充资料修改:合伙人实际出资比例为40%、20%、20%、20%.A合伙企业2019年1月-10月份收入总额17208730.93元,成本费用17078730.93元(其中,管理费用16,954,828.23元、税金103,252.30元、其他支出20,650.40元);2019年1-12月收入总额18208730.93元,成本费用17908730.93元。甲、乙、丁均无综合所得。丙在某企业任职,每月取得工资薪金12000元,缴纳“三险一金”1800元。

另外,甲、丁均购买了一款符合条件的商业健康保险,全年各自支付保费2600元;乙当年缴纳养老保险3200元;丁4岁的女儿正在上幼儿园。

2019年11月初丁依约定申请退伙,分配回收益(不考虑别的事项)。

(一)A合伙企业合伙人丁依约定退伙时,取得经营所得:纳税义务人是丁,法定申报主体是丁。

(二)丁依约定退伙结算分回收益纳税申报:

1.税款计算

11月退伙分回收益预缴个人所得税:

第一步:计算截止10月底,合伙企业生产经营活动的应纳税所得额

应纳税所得额=收入总额-成本、费用-损失=1720.87-1707.87+8=21万元;

注:甲、乙、丙、丁合伙人1-10月份8万元的工资薪金支出不得税前扣除。

第二步:计算丁来源于合伙企业生产经营活动的经营所得

丁来源于合伙企业的经营所得=21*25%=5.25万元;

第三步:计算丁经营所得的应纳税所得额

丁无综合所得,故应纳税所得额=5.25-5(减除费用)=0.25万元;

第四步,查找适用税率,计算应纳税额

2019年1-10月丁应纳税额=应纳税所得额×适用税率-速算扣除数=0.25*5%-0=0.0125万元;

丁进行经营所得年度汇算清缴:

经营所得应纳税额=[(收入总额-成本-费用-损失)×分配比例-60000-专项扣除-专项附加扣除-依法确定的其他扣除-准予扣除的公益慈善事业捐赠]×适用税率-速算扣除数。

2019年丁应纳税所得额=5.25-6(减除费用)-0.24-1.2=-2.19万元,所以,丁从A合伙企业取得的经营所得汇算清缴后应退税125元。

2.填报申报

(1)预缴:

图示4

注:纳税义务人丁,法定申报主体丁----------点击“下一步”,带出图示5

图示5

注:手动选择税款所属期起2019-01,止2019-10。

图示6 《个人所得税经营所得纳税申报表(A表)》

注:1.申报时,先填写《个人所得税经营所得纳税申报表(A表)》进行预缴申报,否则无法填写《个人所得税经营所得纳税申报表(B表)》进行年度申报。

2.减除费用,因为税款所属期为1-10月,系统自动带出减除费用50000元。

3.子女教育支出12000元、商业健康保险2600元在居民个人经营所得预缴时税前不可扣除(如图所示,15、16行为灰色)

(2)汇缴:

图示7 个人所得税经营所得纳税申报表(B表)

注:1.子女教育12000元、商业健康保险2400元(年发生额2600元,年限额扣除2400元,即月扣除200元)在居民个人经营所得汇算清缴时扣除。

2.第62行应纳税所得额为负数时自动显示为0.

3.投资者减除费用按年60000元。

案例三、个人合伙人从合伙企业取得的收入,需要划分不同的所得进行纳税申报?

接案例二)A合伙企业成立于2018年6月,属于工程造价咨询公司,有四个合伙人,分别是自然人甲、乙、丙、丁,分别出资240万元、120万元、120万元、120万元。都是执行合伙事务的合伙人,每个合伙人平时在合伙企业分别领取了6万元、7万元、5万元、5万元工资(其中,属于1-10月份8万元),年末A合伙企业会计利润30万元,当年A合伙企业未进行过利润分配、也没有合伙人提过款项。合伙协议约定平均分配合伙利润,无其他调整事项。

补充资料:A合伙企业2019年1月-10月份收入总额17208730.93元,成本费用17078730.93元(其中,管理费用16,954,828.23元、税金103,252.30元、其他支出20,650.40元);1-12月收入总额18208730.93元,成本费用17908730.93元。甲、乙、丁均无综合所得。丙在某企业任职,每月取得工资薪金12000元,缴纳“三险一金”1800元。

另外,甲、丁均购买了一款符合条件的商业健康保险,全年各自支付保费2600元;乙当年缴纳养老保险3200元;丁4岁的女儿正在上幼儿园。

2019年11月初丁依约定申请退伙,从合伙企业分回现金245万元。年底,乙以300万元的价格转让了在A合伙企业的财产份额给王一锤。

(一)丁退伙结算取得财产份额

根据《合伙企业法》之规定,合伙人退伙,其他合伙人应当与该退伙人按照退伙时的合伙企业财产状况进行结算,退还退伙人的财产份额。

A合伙企业当年未进行过利润分配等,所以,丁退伙时取得的245万元中包括A合伙企业截至10月底未进行分配而留存的所得(利润)。丁需要划分不同的所得进行纳税申报

1.截止10月底,丁从A合伙企业可分配的经营所得纳税申报:(请看:案例二)

2.丁退伙取得收入,应按照“财产转让所得”申报缴纳个人所得税的部分:

根据《国家税务总局关于个人终止投资经营收回款项征收个人所得税问题的公告》(国家税务总局公告2011年第41号),个人因各种原因终止投资、联营、经营合作等行为,从被投资企业或合作项目、被投资企业的其他投资者以及合作项目的经营合作人取得股权转让收入、违约金、补偿金、赔偿金及以其他名目收回的款项等,均属于个人所得税应税收入,应按照“财产转让所得”项目适用的规定计算缴纳个人所得税;

应纳税所得额=取得的股权转让收入、违约金、补偿金、赔偿金及以其他名目收回款项合计数-原实际出资额(投入额)及相关税费=245-120-5.25(已按经营所得缴纳个人所得税)=119.75(万元);

应纳税额=119.75*20%=23.95万元。

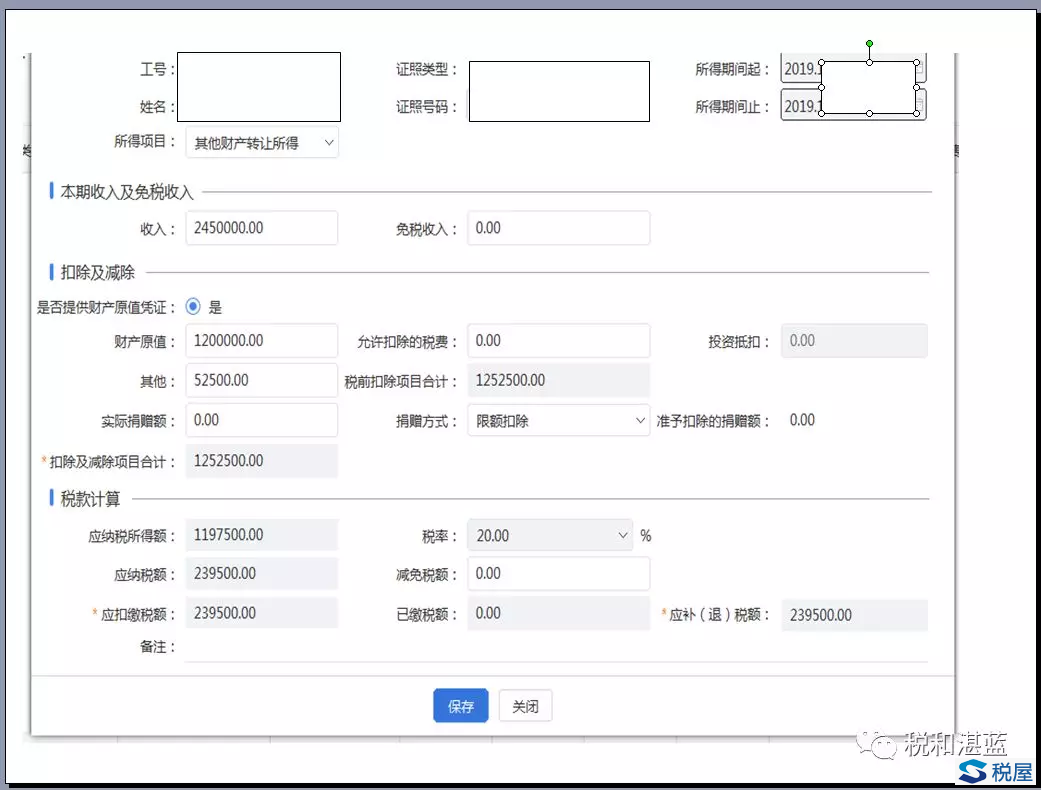

3.填表申报

申报路径:以“自然人电子税务局(扣缴端)”申报为例:

(二)乙转让其在A合伙企业中的财产份额取得所得纳税申报

根据《个人所得税法实施条例》的相关规定,个人转让合伙企业中的财产份额属于财产转让所得。

1.乙从A合伙企业可分配的经营所得纳税申报:(请看:案例二)

2.乙转让A合伙企业财产份额取得收入,应按照“财产转让所得”申报缴纳个人所得税的部分:

应纳税所得额=转让财产的收入额-财产原值-合理费用=300-120-15.916667(已按经营所得缴纳个人所得税)=164.083333(万元)

应纳税额=164.083333*20%=32.816667(万元)

3.填表申报:

申报路径:以“自然人电子税务局(扣缴端)”申报为例:

注:1.个人所得税以所得人为纳税人,以支付所得的单位或者个人为扣缴义务人。所以A合伙企业应代扣丁的财产转让所得个人所得税,并于次月申报期进行申报;

2.扣缴义务人未扣缴税款的,纳税人取得财产转让所得的,应当在取得所得的次年6月30日前,按相关规定向主管税务机关办理纳税申报,并报送《个人所得税自行纳税申报表(A表)》。

税务机关通知限期缴纳的,纳税人应当按照期限缴纳税款。

3.合伙企业投资者转让投资份额,目前是难点问题:因为新老合伙人的衔接没有明确:比如老合伙人是否需要报送B表,新合伙人申报A表的税款所属期如何处理,老合伙人的已缴税款能否带入新合伙人等。

案例四、核定应纳税所得额征收如何申报?

关于个人所得税核定征收方式包括:定额征收(即定期定额)、核定应税所得率征收、核定应纳税所得额征收以及税务机关认可的其他方式。

但是,定期定额目前仍在核心征管进行纳税申报,尚未并入ITS。所以ITS中,定期定额户在自然人电子税务局(扣缴端)和WEB端不可以申报,在大厅(局端)申报时提示校验,不阻断申报。

以核定应税所得率征收率为例:

A合伙企业(不属于国家税务总局明确的特殊行业、特殊类型的纳税人)有四个合伙人,分别是自然人甲、乙、丙、丁,都是执行合伙事务的合伙人,每个合伙人平时在合伙企业分别领取了6万元、7万元、5万元、5万元工资(都是年数字),且甲、乙、丁均无综合所得。合伙协议约定平均分配合伙利润,无其他调整事项。

补充资料:合伙人实际出资比例为40%、20%、20%、20%.A合伙企业2019年1-12月收入总额1820.873万元。

另外,甲、丁均购买了一款符合条件的商业健康保险,全年各自支付保费2600元;乙当年缴纳养老保险3200元。甲还通过慈善机构捐赠10万元。丁4岁的女儿正在上幼儿园。

当地税务机关对A合伙企业实行核定应税所得率征收方式

(一)确定经营所得法定申报主体

A合伙企业有四个自然人合伙人甲、乙、丙、丁,应分别填写《个人所得税经营所得纳税申报表(A表)》进行纳税申报。

(二)税款的计算

甲、乙、丙、丁各来源于A合伙企业经营所得的应纳税所得额、应纳税额:

甲应纳税所得额=18208730.00*10%*25%-2400=452818.25元

应纳税额=452818.25*30%-40500=95345.48元;

乙应纳税所得额=18208730.00*10%*25%=455218.25元

应纳税额=455218.25*30%-40500=96065.48元;

(丙丁略)

(三)填表申报

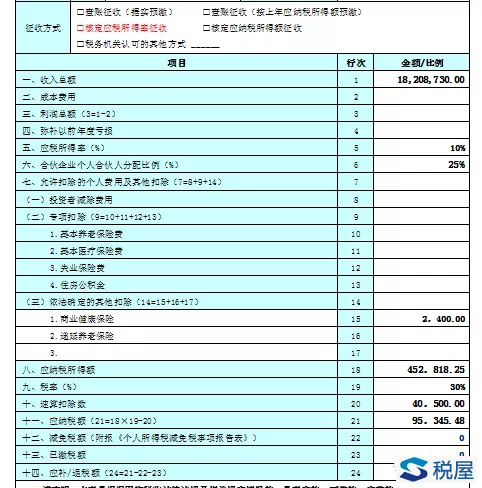

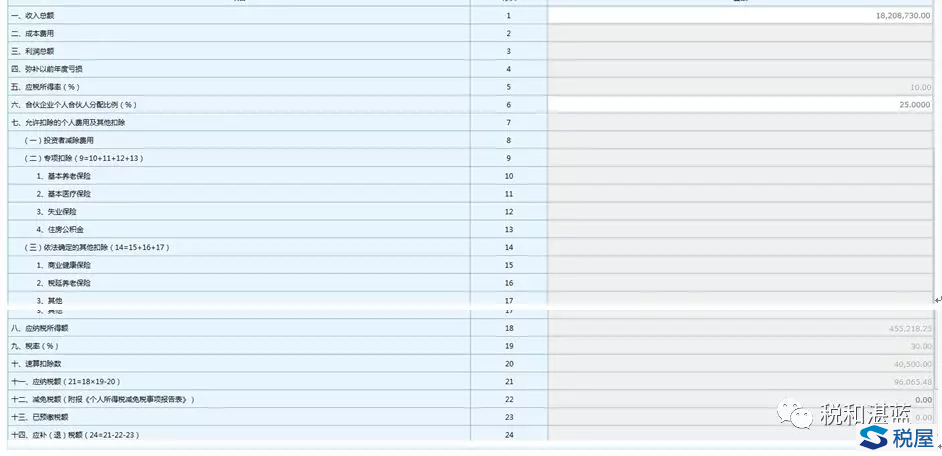

1.甲填表申报:

图示1《个人所得税经营所得纳税申报表(A表)》

注:核定应税所得率征收,在计算个人合伙人的应纳税所得额时:

1.甲的捐赠支出10万元不可以扣除,依据:财政部 税务总局公告2019年第99号“六(四)经营所得采取核定征收方式的,不扣除公益捐赠支出”。所以,目前的A表设计,不论是在自然人税收管理系统”(ITS)局端(即办税服务大厅)申报,还是通过Web端(即电子税务局自然人办税服务平台)都无捐赠扣除项目的行次。

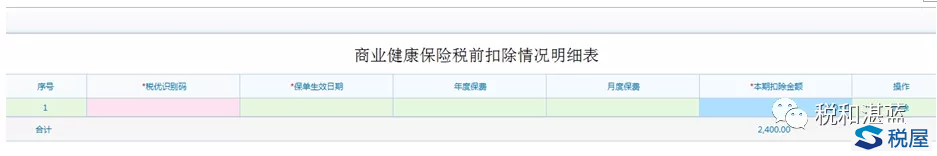

2.“商业健康保险”在《个人所得税经营所得纳税申报表(A表)》最后一个月(月报)或者最后一个季度(季报)申报扣除,或者被投资单位注销时申报扣除。

3.“商业健康保险”调用附表《商业健康保险税前扣除情况明细表》的数据,同时系统进行限额校验【按照不超过年标准2400元(实际发生2600元)】。(如图示2)。

图示2

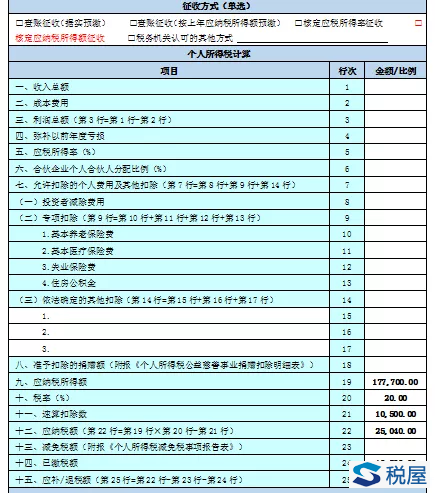

2.乙填表申报

图示3:个人所得税经营所得纳税申报表(A表)

注:1.核定应税所得率征收,在计算应纳税所得额时,“投资者减除费用”、“专项扣除”、“依法确定的其他扣除”不可以扣除(全为灰色项)。乙当年缴纳养老保险3200元不可以扣除。

2.第5行“应税所得率”不可以修改。

3.第六行“合伙企业个人合伙人分配比例(%)”可以修改。

(丙、丁略)

补充信息:甲和姜某另投资成立餐饮企业B(合伙企业、小规模纳税人),甲、姜某分别投资50万元,协议约定平均分配企业利润和承担亏损。当地税务机关对其采用核定应纳税所得额的征收方式,核定月应纳税所得额15000元。

2019年姜某个人购买了一款符合条件的商业健康保险,全年共计支付保费2300元.

另外,姜某办理了一分店经营餐饮,为个体工商户。当地税务机关对其采用定额征收方式,核定月收入总额100000元。

注:当地饮食业核定征收率为1%、并且月收入额核定在3万元以下的(含3万元),个人所得税征收率暂核定为0。

一、B合伙企业

(一)B合伙企业有两个自然人合伙人甲、姜某,个人所得税经营所得纳税义务人、法定申报主体:甲、姜某;应分别填写《个人所得税经营所得纳税申报表(A表)》进行纳税申报。

(二)2019年年度税款计算:

甲:

全年应纳税所得额=15000*12(月)-2300=177700元;

年末应补缴个税=(177700.00*20%-10500)-16500=8540(元)

姜某:

全年应纳税所得额=15000*12(月)=180000元;

年末应补缴个税=(180000.00*20%-10500)-16500=9000(元)

(注:1至3季度甲、姜某已缴纳经营所得个人所得税=15000*9(月)*20%-10500=16500元)

(三)填表申报:

1.申报渠道:甲、姜某可以在局端(即办税服务大厅)申报,也可以通过Web端(即电子税务局自然人办税服务平台)进行申报,还可以在“自然人电子税务局(扣缴端)”,由B合伙企业代理经营所得A表的申报。

2.申报期限:甲、姜某应当在月度或者季度终了后十五日内,办理纳税申报。

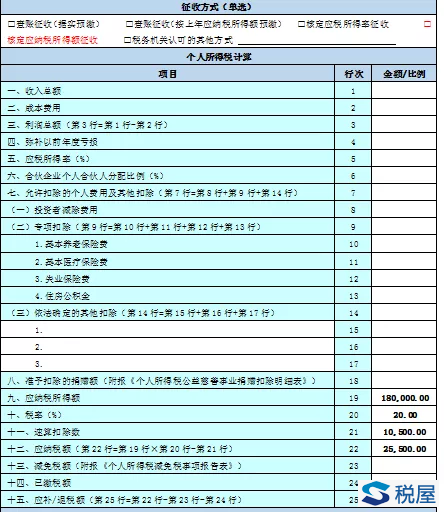

3.填表:以甲为例:

图示1 个人所得税经营所得纳税申报表(A表)

注:1.填报方式:在第19行直接填写应纳税所得额,发生允许税前扣除的商业健康保险、税延养老保险等扣除的,按扣除后的应纳税所得额填报。

2.扣除时间:商业健康保险、税延养老保险扣除规则:在《个人所得税经营所得纳税申报表(A表)》最后一个月(月报)或者最后一个季度(季报)申报,或者被投资单位注销时申报。

3.扣除额度。

税延养老保险:按当年金额和扣除限额孰低的方法计算可扣除额。扣除限额按照不超过当年应税收入的6%和12000元孰低的办法确定;

商业健康险:按保单载明的年度总保费的金额,在不超过2400元/年的标准内据实扣除。

以姜某为例:

图示2《个人所得税经营所得纳税申报表(A表)》

二、姜某餐饮分店取得经营所得

(一)税款计算:每个季度应纳个人所得税=(100000*3-30000)*1%=2100(元)

(二)申报渠道:案例四开篇已介绍,不再赘述。

三、年度汇总申报:

在中国境内,从事生产、经营活动的个人,从两处以上取得经营所得,需要合并计算个人所得税并办理年度汇总纳税申报,向税务机关报送《个人所得税经营所得纳税申报表(C表)》,目前不包含定期定额户。

1.法定申报主体:甲

2.个人所得税的年度汇总税款计算:

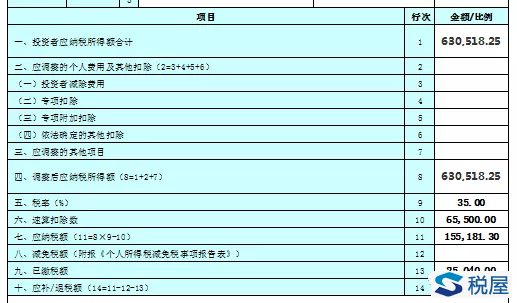

甲合并应纳税所得额=452818.25+177700=630518.25(元)

应补缴个税=(630518.25*35%-65500)-25040=130141.3元;

3.申报时限:甲取得所得的次年三月三十一日前(办理A表申报后);

4.申报地点,在其中一处从事生产经营所在地的主管税务机关办理汇总纳税申报

5.申报渠道:甲可以在局端(即办税服务大厅)申报,也可以通过Web端(即电子税务局自然人办税服务平台)进行申报,还可以在个人所得税APP端。

6.填报申报:

图示3:《个人所得税经营所得纳税申报表(C表)》

注:1.核定征收,能计算应纳税所得额的(包括核定应税所得率、核定应纳税所得额),第一行“投资者应纳税所得额合计”自动带出其当年度最后一月(季)A表的应纳税所得额,不可修改。

2.无法计算应纳税所得额的(包括税务机关认可的其他方式,所得率、征收率等),目前无法进行归集,待政策明确。

3.姜某经营餐饮分店,属定期定额户,取得的经营所得,目前不需要办理汇总纳税申报。

附: