赖绍松 资深大律师

赖绍松 资深大律师赖绍松律师先后毕业于北京大学、清华大学,获法学学士、法学硕士、管理学硕士学位,系中共党员,现为北京市盈科律师事务所高级合伙人、资深律师,近30年办案经验,精通税法、房地产法、物权法、知识产权法、公司法及证券法等法律制度,谙熟诉讼程序及诉讼技巧,富有丰富的实战经验……[详细简介]

一、我国《出口货物退(免)税管理办法》规定“免、抵、退”办法主要适用于自营和委托出口自产货物的生产企业适用于,“先征后退”办法(俗称免、退)主要适用于外购货物出口的外贸企业。我公司属于自营出口自产货物的生产企业,适用于“免、抵、退”办法。

二、“免、抵、退”办法下,当期应纳增值税的计算公式:

当期应纳增值税

=销项税-(上期期末留抵+内销进项+外销免抵退免抵税额-进项转出)

=销项税-(上期期末留抵+全部进项-外销免抵退应退税额-进项转出)

>0,此部分为当期应交增值税额

<0,此部分为当期期末留抵税额

(一)上述公式中免抵税额(抵)及应退税额(退)为上月申报的免抵退税数,那么本月免抵退税的“抵”“退”金额该如何确认呢?

1.当本月没有期末留抵时,当月免抵退税额将全部作为内销应纳增值税额的抵减,既全部为:免抵税额

2.当本月有期末留抵时,如果本期期末留抵<=免抵退税,则应退税额=期末留抵,免抵税额=免抵退税额-应退税额

3.当月免抵退税额=(外销FOB-免税购进原材料价格)*退税率

三、关于退税率

我国绝大多数货物、劳务和服务正退税率一致,但有时也会存在征税率与退税率不同的情况。

1.征税率>退税率,有两种情况

(1)在出口某些货物,国家不愿意让它出口到国外,就设置较低的退税率。对于这种情况,免抵退税的计算方法就涉及四个步骤“免、剔、抵、退”

所谓的剔,就是做进项转出,在上述公式中进项转出中加入需要剔除的增值税,并转入外销的成本:

做账:借:主营业务成本-外销

贷:应交税费-应交增值税(进项税额转出)

剔除的税额=(外销FOB-免税购进原材料价格)*(征税率-退税率)

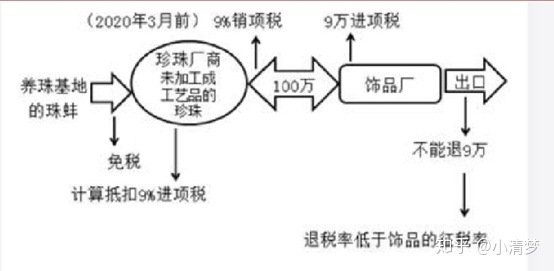

(2)税收链条不完整,不设置退税,如:

珍珠厂商的进项税为自己计算的数额,实际并没有缴纳给税务部门,整个链条中,税务部门没有收到任何税款,也就没有资金给饰品厂退税了。

2. 征税率<退税率,这是我国减税降费时期的特殊表现。