赖绍松 资深大律师

赖绍松 资深大律师赖绍松律师先后毕业于北京大学、清华大学,获法学学士、法学硕士、管理学硕士学位,系中共党员,现为北京市盈科律师事务所高级合伙人、资深律师,近30年办案经验,精通税法、房地产法、物权法、知识产权法、公司法及证券法等法律制度,谙熟诉讼程序及诉讼技巧,富有丰富的实战经验……[详细简介]

目录

一、增值税

二、土地增值税

三、企业所得税

四、房产税

五、城镇土地使用税

笔者按:

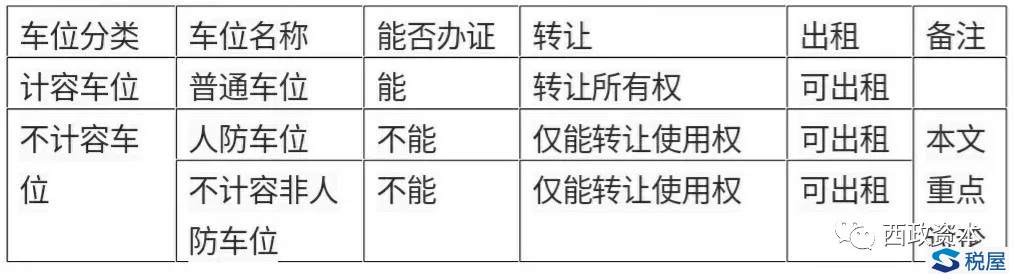

车位可以简单的分为两种,一种是能办出产权证的,另一种是不能办出产权证的,即计容或不计容,不计容车位通常不能办理产权证,常见的不能办出产权证的车位也可以简单的分为两种:

一种是已经列入公摊面积的车位,只要列入了公摊,从法律上来说就属于不能办出产权证的车位,属于全体业主共有。因此该类车位不可以购买产权,但可以出租或转让车位使用权。

另一种是人防车位,即是指为了保障战乱时期人员的掩蔽、人民防空指挥、医疗救护而单独修建的位于地下的防护建筑,是国家强制要求配套的建筑,禁止开发商销售,人防车位不同于其它车位,有着其特殊性。因为人防车位所占的面积属于人防工程,建设部相关条例已明确规定,作为人防工程的地下室不计入公用建筑面积。因此,人防车位既不属于开发商,也不属于全体业主共有,该类车位也不可以购买产权,而只能出租或转让车位使用权。

如下表:

一、增值税

一般而言,车位无论销售产权或使用权,取得的收入视同价外费用,可以按增值税预征率缴纳增值税,在实际操作中,可以结合当地税务规定,制定相应销售政策,减少税负,如售房赠送车位使用权,在销售收入没有减少的前提下,可实现车位使用权转让,在购房合同中可约定买房赠车位使用权,符合有偿赠送的条件,可不视同销售计税。

采用买房赠车位使用权的销售方式,按照销售房屋和车位拆分销售价格,并分别签订房屋和车位使用权转让合同,房屋销售合同价格应与发票价格一致,赠送车位使用权可在发票的备注栏注明金额,需要注意的是,车位使用权的年限一定要约定与房屋所有权年限一致,车位使用权转让价格不能明显低于市场价格,否则会被税务局按照出租不动产征收房产税,或视同销售按同类不动产的平均价格确定,缴纳增值税、土地增值税及企业所得税等。

二、土地增值税

根据《中华人民共和国土地增值税暂行条例实施细则》(财法字[1995]6号)规定,只有产权权属转移才属于土地增值税应税收入,车位出租按租赁计征,无产权车位收入不属于土地增值税的应税行为,其成本区分不同情况处理,对于符合非营利性配套条件的支出可分摊入可售面积对应成本扣除,否则作为其他无产权支出,成本单独确认,不计入土地增值税扣除项目,也就是说,计容面积才可分摊土地及建安成本,非营利性的人防车位建造成本可以计入公共配套设施费,作为土地增值税扣除项目。

对于车位销售,预征土地增值税时应归类于其他房产,房地产开发企业对购房者随房屋一并购买的车位,在预征土地增值税时,采用随房确认的原则:销售房屋为普通住宅的,地下室按普通住宅标准确定,销售房屋为非普通住宅或其他房地产项目的,地下室、车库按照非普通住宅或其他房地产项目确定,待清算时并入住宅以外其他房地产项目。

受房地产调控政策的影响,由于捆绑增加区域成交单价,部分地区不再允许捆绑式销售,同时,单独销售的车位等,按照“三分法”,作为其他处理,非人防车位同样分摊相关成本,并参与清算。

三、企业所得税

车位单独出售的,按发票或车位使用权出让合同确认不动产销售收入,同时按建造成本确认营业成本,缴纳企业所得税;

采用买房赠车位使用权的销售方式,按照销售房屋和车位拆分销售价格,并分别签订房屋和车位使用权转让合同,车位使用权应分摊的销售收入在发票的备注栏注明,按发票复印件或车位使用权出让合同确认不动产销售收入,同时按建造成本确认营业成本,缴纳企业所得税。

四、房产税

目前开发商对车位的处理,除了出租外,一般采取转让车位使用权的方式,转让年限与车位所在的土地使用权年限一致,目前对于出让车位使用权属于土地增值税范畴,还是房产税范畴,争议颇大。执行土增清算地区较多。

笔者认为,车位出租使用权按销售不动产处理,纳入土地增值税范畴,按《合同法》第二百一十四条租赁期限不得超过二十年。超过二十年的,超过部分无效。

同时,按照《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税[2016]36号)明确“转让建筑物有限产权或永久使用权转让以及在转让建筑物或构建物时一并转让其所占土地使用权的,按销售不动产缴纳增值税”,一则作为土地增值税清算项目可以分摊建造成本,适当降低增值率,二则预交土地增值税,税率较房产税低,一定程度上为企业节约资金成本。

五、城镇土地使用税

《关于房产税、城镇土地使用税的有关问题的通知》(财税[2009]128号)第四条,对在城镇土地使用税征税范围内单独建造的地下建筑用地,按规定征收城镇土地使用税。其中已取得地下土地使用权证的,按土地使用权证确认的土地面积计算应征税款;未取得地下土地使用权证或地下土地使用权上未标明土地面积的,按地下建筑垂直投影面积计算应征税款。对上述地下建筑用地暂按应征税款的50%征收城镇土地使用税。

笔者认为,如车位自用或用于出租的,则需按照上述规定缴纳城镇土地使用税。