赖绍松 资深大律师

赖绍松 资深大律师赖绍松律师先后毕业于北京大学、清华大学,获法学学士、法学硕士、管理学硕士学位,系中共党员,现为北京市盈科律师事务所高级合伙人、资深律师,近30年办案经验,精通税法、房地产法、物权法、知识产权法、公司法及证券法等法律制度,谙熟诉讼程序及诉讼技巧,富有丰富的实战经验……[详细简介]

2020年1月22日,财政部、税务总局发布《关于境外所得有关个人所得税政策的公告》(财政部税务总局公告2020年第3号),就取得境外所得个人所得税政策及与汇算清缴的衔接事项进行了明确,该文件最重要的内容莫过于关于境外所得抵免限额的计算。从3号公告及《个人综合所得汇算清缴申报表B表》(取得境外所得适用,税务总局2019年46号公告)可以看出,对于取得境外所得的居民个人,个人所得税计算整体逻辑为:

个人应缴个税总额=综合所得个税+经营所得个税+其他分类所得(包括财产转让、财产租赁、利息股息红利、偶然所得、其他所得、股权激励所得)个税-个人年度境外可抵免限额

个人年度境外某国可抵免限额=综合所得抵免限额(境内外合并计算)+经营所得抵免限额(境内外合并计算)+其他分类所得抵免限额(逐项计算)

举例说明:张某拥有加拿大绿卡,但为中国税收居民。张某是自己投资的中国A公司经理,工资15万元,同时在海外亲戚的加拿大B公司兼职,工资折合10万人民币;

张某在中国与加拿大各成立一设计工作室,其中中国的工作室盈利为20万元,加拿大亏损12万元;

张某通过特殊目的公司返程投资方式出资1000万(折合人民币)投资了C公司(BVI),C公司无实体业务且尚未完成返程投资,仅通过在北京设立的分支机构持有一境内不动产,公允价值2000万人民币,其于2019年向另一加拿大居民转让C公司100%股权,作价折合2000万人民币。

此外,A在加拿大取得利息收入100万元、彩票中奖收入100万元。张某2019年无其他按规定可申报的专项附加扣除。

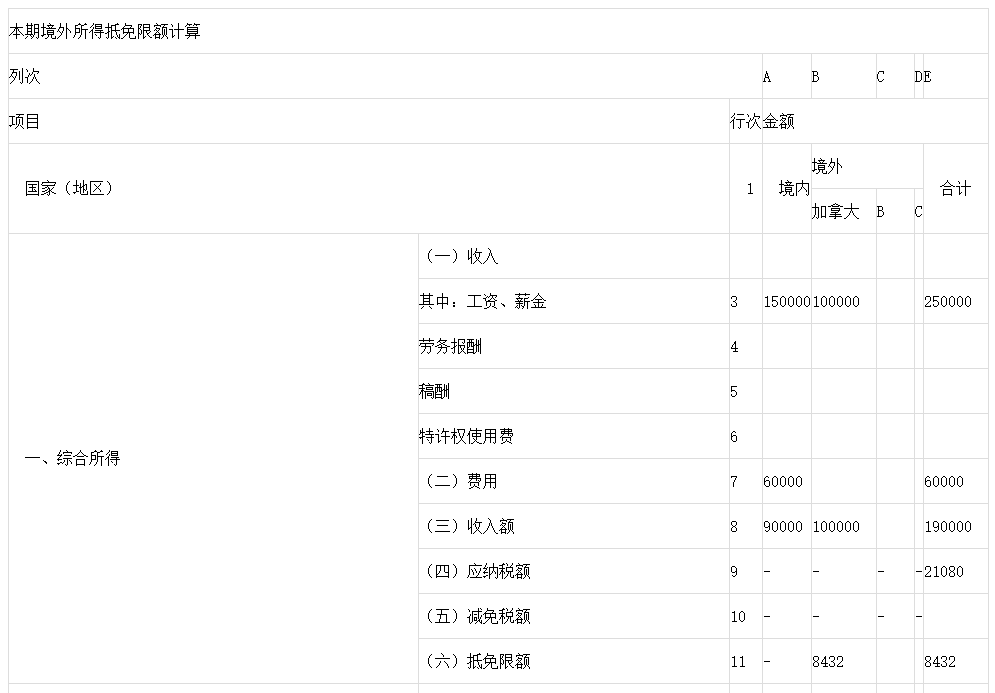

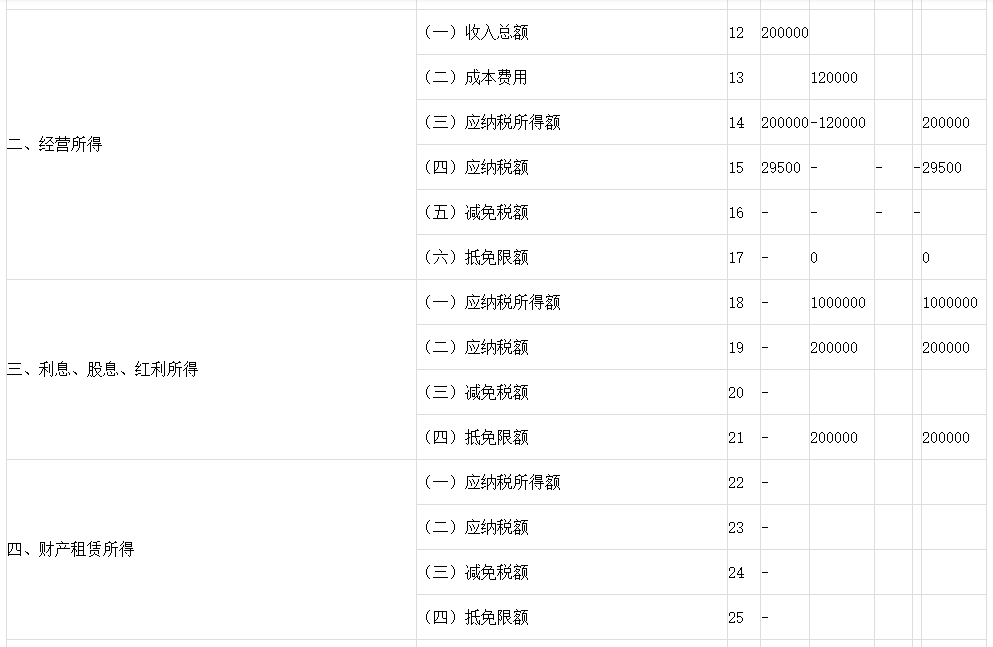

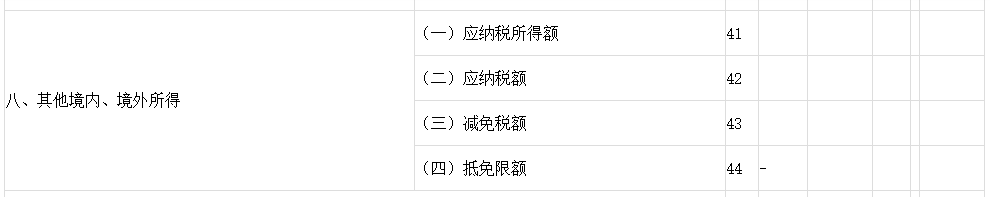

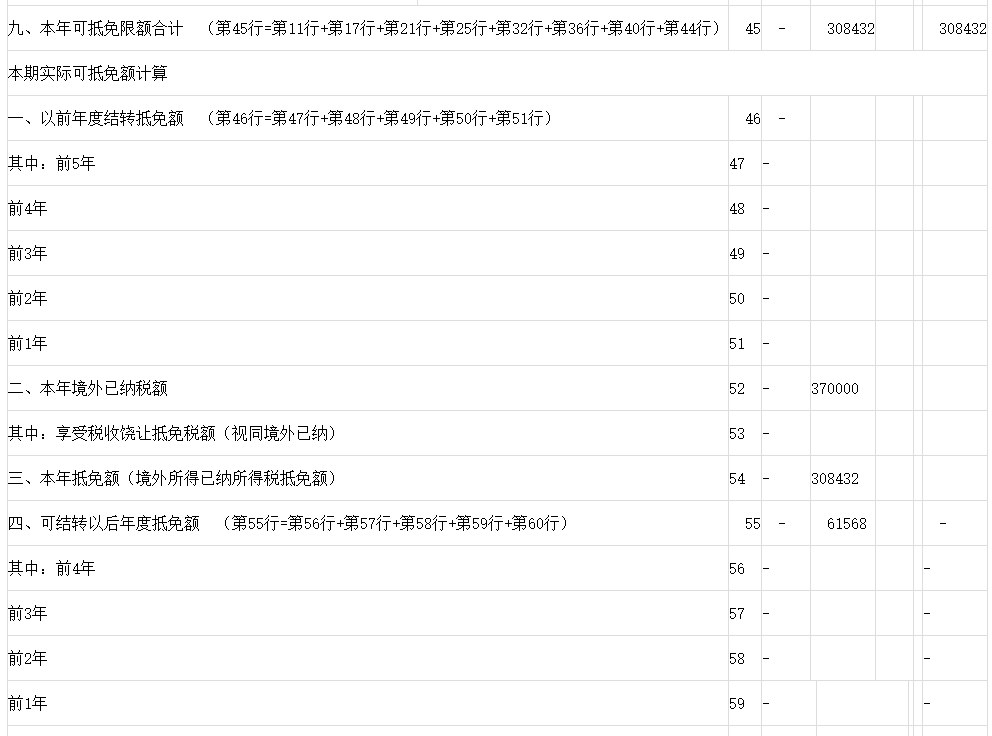

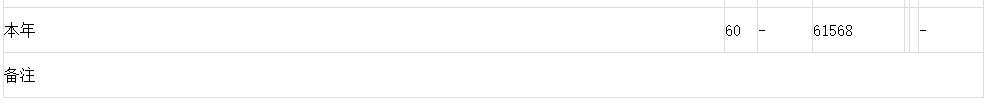

其2019年收入、经营、其他所得信息如下:

纳税申报表填写

表1:境外所得抵免明细表

对于本案中通过转让BVI公司股权间接转让境内不动产之所得,尽管标的与交易对手方、交易协议签署、股份交割均在境外,但仍属于境内所得,境内应缴税款200万元,即使个人根据境外当地政策缴纳了税款,也不得抵免境内个人所得税。如我国未来放开个人境外投资,此类架构会造成纳税人重复纳税。 以上政策的操作执行需关注:

如果本案中,张某通过搭建张某-BVI-开曼公司-香港公司-北京公司-不动产这一架构持有境内不动产,张某通过转让BVI公司间接转让北京公司名下不动产,是否可以绕开3号公告的规定?本文认为,3号公告精神在于“实质征税”,对于通过多层架构境内不动产,应按“实质重于形式”原则,根据不动产评估价值占BVI全部资产比例确定是否属于境内所得。

从申报表的逻辑上,可结转以后年度抵免税额,在次年抵免时不再分项计算抵免限额。

以上信息供参考。