赖绍松 资深大律师

赖绍松 资深大律师赖绍松律师先后毕业于北京大学、清华大学,获法学学士、法学硕士、管理学硕士学位,系中共党员,现为北京市盈科律师事务所高级合伙人、资深律师,近30年办案经验,精通税法、房地产法、物权法、知识产权法、公司法及证券法等法律制度,谙熟诉讼程序及诉讼技巧,富有丰富的实战经验……[详细简介]

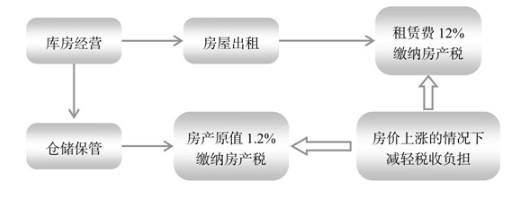

纳税筹划思路

根据《中华人民共和国房产税暂行条例》及有关政策规定,租赁业房产税与仓储业房产税的计税方法不同。房产自用的,其房产税依照房产余值的1.2%计算缴纳,即:

应纳税额=房产原值×(1-扣除比例)×1.2%

房产原值的扣除比例各省、市、自治区可能略有不同,从10%到30%不等。

房产用于租赁的,其房产税依照租金收入的12%计算缴纳,即:

应纳税额=租金收入金额×12%

由于房产税计税公式的不同,必然导致应纳税额的差异,这就为纳税筹划提供了空间。根据《中华人民共和国税法》规定,房产用于出租的,必须按租金计算缴纳房产税。因此,为了能够按照房产余值计算缴纳房产税,需要将出租转化为其他形式。租赁业与仓储业在营改增之后缴纳增值税的税率也不相同,由于增值税具有转嫁性,大多数情况下,其税负可以转嫁出去,这里暂不考虑其增值税负担的比较。

法律政策依据

(1)《中华人民共和国增值税暂行条例》(1993年12月13日国务院令第134号公布,2008年11月5日国务院第34次常务会议修订通过,根据2016年2月6日《国务院关于修改部分行政法规的决定》第一次修订,根据2017年11月19日《国务院关于废止〈中华人民共和国营业税暂行条例〉和修改〈中华人民共和国增值税暂行条例〉的决定》第二次修订)。

(2)《中华人民共和国房产税暂行条例》(国务院1986年9月15日颁布,国发〔1986〕90号,根据2011年1月8日国务院令第588号《国务院关于废止和修改部分行政法规的决定》修订)。

纳税筹划图

纳税筹划案例

某商业公司是从计划经济时期发展过来的,在计划经济时期,商品较为短缺。该公司作为商业批发零售兼营企业,为了“发展经济,保障供给”,千方百计圈地建库,尽可能多地储存商品。现在商品极大丰富了,企业界逐步向零库存发展,他们的库房大量闲置。近年来,部分闲置的库房用于出租,但是,租赁过程的综合税负约20%,企业负担过重,是否有可能通过纳税筹划减轻税收负担呢?

筹划方案

假设该公司用于出租的库房有三栋,其房产原值为2000万元,年租金收入为400万元。则应纳房产税:400×12%=48(万元),由于增值税及其附加、印花税、企业所得税等不影响筹划结果,这里暂不考虑房产税以外的其他税费。

如果对该公司的上述经营活动进行纳税筹划。假如年底合同到期,公司派代表与客户进行友好协商,继续利用库房为客户存放商品,但将租赁合同改为仓储保管合同,增加服务内容,配备保管人员,为客户提供24小时服务。这样,该公司需要增加费用支出,假设增加支出15万元。如果该公司在增加的服务上不盈利,即收取的仓储费为房屋租赁费加15万元,则客户会非常欢迎这种做法。这样,该企业提供仓储服务的收入仍然约为400万元,收入不变,则应纳房产税:2000×(1-30%)×1.2%=16.8(万元),不考虑其他税费,每年节约税款:48-16.8=31.2(万元)。需要注意的是,收入性质的转化必须具有真实性、合法性,同时能够满足客户的利益要求。否则,该项性质的转化是行不通的。