赖绍松 资深大律师

赖绍松 资深大律师赖绍松律师先后毕业于北京大学、清华大学,获法学学士、法学硕士、管理学硕士学位,系中共党员,现为北京市盈科律师事务所高级合伙人、资深律师,近30年办案经验,精通税法、房地产法、物权法、知识产权法、公司法及证券法等法律制度,谙熟诉讼程序及诉讼技巧,富有丰富的实战经验……[详细简介]

国家税务总局2018年15号公告,明确纳税人申报资产损失只需填报申报表相关表格,不需报送相关资料。这里很多纳税人一直有个疑问,某些资产损失要求出具中介机构的专项报告,自15号公告后,不需报送税务机关,但是否还需要出具后留存备查呢?

一、2018年15号公告取消报送资料的规定

《国家税务总局关于企业所得税资产损失资料留存备查有关事项的公告》(国家税务总局公告2018年第15号)成文日期:2018-04-10

一、企业向税务机关申报扣除资产损失,仅需填报企业所得税年度纳税申报表《资产损失税前扣除及纳税调整明细表》,不再报送资产损失相关资料。相关资料由企业留存备查。

二、企业应当完整保存资产损失相关资料,保证资料的真实性、合法性。

三、本公告规定适用于2017年度及以后年度企业所得税汇算清缴。《国家税务总局关于发布〈企业资产损失所得税税前扣除管理办法〉的公告》(国家税务总局公告2011年第25号)第四条、第七条、第八条、第十三条有关资产损失证据资料、会计核算资料、纳税资料等相关资料报送的内容同时废止。

根据上述文件,资产损失税前扣除只需备查材料,但是相关的专项报告是是否需要根据2011年25号公告的规定出具并备查呢?

二、2011年25号公告对于专项报告的部分规定

《国家税务总局关于发布〈企业资产损失所得税税前扣除管理办法〉的公告》(国家税务总局公告2011年第25号)

第二十七条存货报废、毁损或变质损失,为其计税成本扣除残值及责任人赔偿后的余额,应依据以下证据材料确认:

(四)该项损失数额较大的(指占企业该类资产计税成本10%以上,或减少当年应纳税所得、增加亏损10%以上,下同),应有专业技术鉴定意见或法定资质中介机构出具的专项报告等。

第二十九条固定资产盘亏、丢失损失,为其账面净值扣除责任人赔偿后的余额,应依据以下证据材料确认:

(五)损失金额较大的,应有专业技术鉴定报告或法定资质中介机构出具的专项报告等。

第二十三条企业逾期三年以上的应收款项在会计上已作为损失处理的,可以作为坏账损失,但应说明情况,并出具专项报告。

第二十四条企业逾期一年以上,单笔数额不超过五万或者不超过企业年度收入总额万分之一的应收款项,会计上已经作为损失处理的,可以作为坏账损失,但应说明情况,并出具专项报告。

三、《国家税务总局关于取消20项税务证明事项的公告》

《国家税务总局关于取消20项税务证明事项的公告》(国家税务总局公告2018年第65号)成文日期:2018-12-28

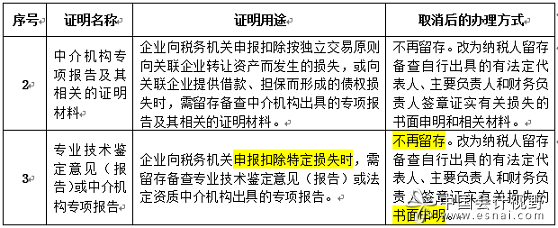

附件:取消的税务证明事项目录

根据以上规定,中介机构专项报告取消后改为纳税人留存备查自行出具的有法定代表人、主要负责人和财务负责人签章证实有关损失的书面申明。

四、某地区规定

最近接某地区税务机关规定,当年资产报损100万以上和当年亏损500万以上必须做专项审计,其他由企业自决。

总结

根据文件规定,纳税人的资产损失税前扣除相关的专项报告的未强制出具,纳税人可以出具,也可以选择不出具。但是还需要考虑到地方政策的不同要求。

以上说的是税上的要求,可以选择出具或者不出具专项报告。在其他方面,比如内控,风险管理等,是否出具专项报告,另外考量。